Exemplo 9

Determine um pagamento com pagamentos token periódicos

Este exemplo mostra como calcular um cronograma de pagamentos com pequenos pagamentos regulares ’token’ e pagamentos maiores, menos frequentes, geralmente semestrais ou anuais. Essa estrutura é comum em empréstimos agrícolas, onde os pagamentos coincidem com a renda sazonal, e os pagamentos token ajudam a prevenir a capitalização de juros.

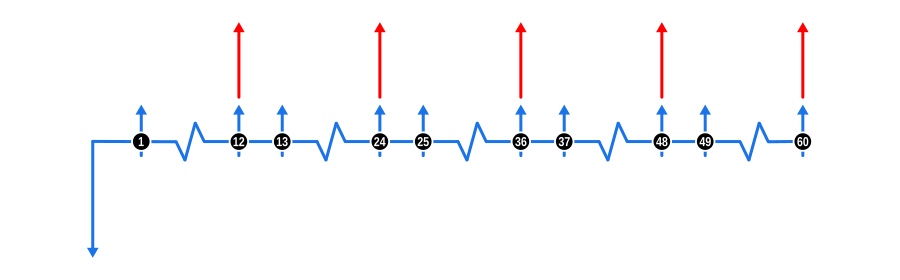

Este exemplo ilustra como incorporar pagamentos token ou de contato frequentes em uma estrutura de reembolso que tem reembolsos maiores, menos frequentes. É projetado especificamente para Profissionais de Finanças, embora deva ser informativo para todos os usuários. O diagrama abaixo visualiza a dinâmica do fluxo de caixa:

Entradas de Cálculo do Exemplo

- Adiantamento: Isso é mostrado por uma seta azul para baixo no início da linha do tempo, indicando que o valor é conhecido.

- Pagamentos: Os pagamentos de contato mensais frequentes são representados por setas azuis para cima, e os pagamentos anuais maiores, menos frequentes, são representados por setas vermelhas para cima. Note que cada pagamento anual coincide com o 12º pagamento de contato consecutivo, então na prática, esses são agrupados como um único pagamento.

Benefícios e Implicações

Essa estrutura de pagamento é particularmente benéfica em cenários onde os fluxos de caixa são sazonais ou irregulares:

- Alinhamento com Renda Sazonal:

- Agrícolas e Empresas Sazonais: Combina o reembolso com as estações de colheita ou vendas, garantindo que os pagamentos sejam feitos quando a renda é mais alta.

- Gerenciamento de Fluxo de Caixa: Pequenos pagamentos token mantêm o empréstimo de inadimplir ou acumular juros excessivos durante períodos de baixa renda, enquanto pagamentos maiores limpam porções substanciais do principal quando os fundos estão disponíveis.

- Gerenciamento de Juros:

- Reduzindo Juros Compostos: Pagamentos token servem para pagar parcialmente os juros, reduzindo a quantidade de juros que se capitalizam ao longo do tempo, economizando assim nos custos totais de juros.

- Mitigação de Risco para Credores:

- Consistência: Pagamentos pequenos regulares fornecem um fluxo de caixa constante, embora menor, reduzindo algum risco de inadimplência ao manter o empréstimo ativo.

- Segurança: Pagamentos periódicos maiores atuam como pontos de verificação para garantir que o empréstimo permaneça no caminho, fornecendo segurança contra o risco de não pagamento em intervalos mais longos.

- Flexibilidade para o Mutuário:

- Orçamentação: Ajuda na orçamentação tanto para mutuários quanto para credores, pois pagamentos pequenos são previsíveis e gerenciáveis, com os maiores pagamentos planejados em torno de picos de renda antecipados.

- Encorajando Compromisso com o Empréstimo:

- Engajamento: Pagamentos pequenos frequentes podem comprometer psicologicamente o mutuário mais com o empréstimo, reduzindo a probabilidade de inadimplência.

- Planejamento Tributário e Financeiro:

- Dedução: Para mutuários, pagamentos regulares podem oferecer deduções tributárias mais consistentes, enquanto os pagamentos maiores podem ser planejados em torno do final do ano fiscal para vantagens tributárias.

- Personalização para Necessidades do Mutuário:

- Soluções Personalizadas: Credores podem oferecer essa estrutura para atender especificamente a indústrias ou clientes com padrões conhecidos de fluxo de caixa sazonal, melhorando a satisfação e lealdade do cliente.

- Expansão de Mercado:

- Adequação ao Mercado: Essa estrutura pode abrir o empréstimo para setores tradicionalmente vistos como de alto risco devido aos seus ciclos de renda, adaptando o cronograma de reembolso ao seu ritmo financeiro.

- Regulatório e Conformidade:

- Transparência: Garante clareza nos acordos de empréstimo, detalhando quando e quanto será pago, auxiliando na conformidade com leis de proteção ao consumidor.

Implementar tal estrutura de reembolso requer planejamento cuidadoso, mas pode levar a uma situação de ganha-ganha onde tanto credores gerenciam o risco efetivamente, quanto mutuários gerenciam seus fluxos de caixa em alinhamento com seus ciclos empresariais.